C 1 апреля используются новая форма счета-фактуры и порядок его заполнения (пост. Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137)). Прежняя форма документа утратила силу. Также определен порядок работы с электронными счетами-фактурами.

Изменения в оформлении

В форму счета-фактуры внесены дополнительные строки и графы.

Появилась строка 1а, предназначенная для внесения данных об исправленном документе. При составлении первичного счета-фактуры в ней нужно поставить прочерк.

Новые правила предусматривают проставление в строке 7 наименования и кода валюты согласно Общероссийскому классификатору валют.

При реализации товаров по договорам, оплата которых предусмотрена в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, следует указывать рубль и его код (подп. «м» п. 1 Правил заполнения счетов-фактур, утв. Постановлением № 1137 (далее — Правила заполнения счетов-фактур)).

Сейчас организации обязательно прописывают валюту и ее код. В противном случае инспекторы могут отказать в вычете по счету-фактуре, сославшись на то, что без данного показателя не могут определить стоимость товаров и сумму налога.

Компаниям, у которых есть обособленные подразделения, следует обратить внимание на номер счета-фактуры. Теперь при составлении таким подразделением счетов-фактур порядковый номер через разделительную черту дополняют цифровым индексом обособленного подразделения. Индекс устанавливают в учетной политике.

Графа «Единица измерения» разбита на две части. В одной следует указать код, в другой — условное обозначение согласно Общероссийскому классификатору единиц измерения.

Также разбита на две части графа «Страна происхождения товара». В ней нужно указать код и краткое наименование на основании Общероссийского классификатора стран мира. Эти графы и графу «Номер таможенной декларации» следует заполнять, только если страной происхождения товаров не является Россия.

Опасность того, что чиновники снимут вычет НДС, если в счете-фактуре не будут указаны страна происхождения и код, возрастает, поскольку невозможно идентифицировать товар. Ранее заказчики и покупатели не раз отстаивали свои права на вычет в суде. Арбитры считали, что неуказание в счете-фактуре страны происхождения товара и номера грузовой таможенной декларации не является основанием для отказа в применении по нему вычета по НДС и для признания дефектности данного счета-фактуры (пост. ФАС ПО от 06.10. 2011 № Ф06-8105/11). Даже если в этих графах указаны неправильные данные, организация, которая реализует товары, несет ответственность только за соответствие указанных сведений в предъявляемых счетах-фактурах сведениям, содержащимся в полученных счетах-фактурах и товаросопроводительных документах (пост. ФАС МО от 13.05.2009 № КА-А40/3636-09). Главное, покупатель должен доказать фактическое наличие товара.

Обратите внимание, что в новых правилах заполнения счетов-фактур четко прописано, что ценовые показатели необходимо проставлять в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

По операциям, которые освобождены от обложения НДС, в счетах-фактурах в графах «Налоговая ставка» и «Сумма налога» указывают «Без НДС» (подп. «ж», «з» п. 2 Правил заполнения счетов-фактур), а в графе «Сумма акциза» отмечают «Без акциза».

Подписывать счет-фактуру могут не только руководитель и главный бухгалтер, но и иное уполномоченное лицо. При составлении организацией счета-фактуры в электронном виде подпись главного бухгалтера не формируется.

Право на вычет

Порядком установлено, что, если счет-фактура не соответствует требованиям статьи 169 Налогового кодекса, приложениям № 1 и 2 Постановления № 1137, вычет по такому документу неправомерен (п. 3 Правил ведения книги покупок, утв. Постановлением № 1137 (далее — Правила ведения книги покупок)). (Приложение № 1 утверждает форму и порядок заполнения счета-фактуры, а приложение № 2 — форму и порядок заполнения корректировочного счета-фактуры.) Из изложенного следует, что вычет неправомерен при использовании и старой формы, и разработанной собственными силами, в которой есть все необходимые реквизиты. Получается, что вычет неправомерен, если компания отклонилась от порядка заполнения документа. Например, если неправильно проставлен код единицы измерения, а сам показатель указан верно. Согласно данному пункту Постановления № 1137 у налоговиков появилась исключительная возможность отказать в вычете при любом отклонении от порядка заполнения счета-фактуры.

Однако нужно учитывать следующее. Налоговым кодексом закреплено, что нельзя отказать покупателю в вычете за невыполнение таких требований к счету-фактуре, которые не предусмотрены пунктами 5 и 6 статьи 169 Налогового кодекса (абз. 3 п. 2 ст. 169 НК РФ). При этом положение о том, что Правительство РФ утверждает форму счета-фактуры, предусмотрено только в пункте 8 статьи 169 Налогового кодекса. А значит, если компания по ошибке воспользовалась старой формой, у нее есть шанс отстоять по ней вычет в суде.

Вместе с тем ни пунктом 5, ни пунктом 6 не предусмотрено, чтобы организация указывала код валюты или единицы измерения и т. д. Поэтому, на наш взгляд, такие технические ошибки и помарки не могут служить обоснованием для отказа в вычете. А значит, отклонение от порядка заполнения счетов-фактур, которое не нарушает пункты 5 и 6 статьи 169 Налогового кодекса, не может служить достаточным обоснованием для отказа в вычете. Однако во избежание споров с налоговыми инспекторами компаниям следует придерживаться установленных форм счетов-фактур и порядков их заполнения.

Исправления в первичный документ

Как мы уже отмечали, в строке 1а первичного счета-фактуры ставится прочерк. Однако если в дальнейшем в документ необходимо будет внести исправления, следует выставить версию счета-фактуры без ошибок. В исправленном экземпляре в строке 1а необходимо отразить порядковый номер исправления и дату его внесения в документ. При этом строка 1, где указаны номер и дата счета-фактуры, составленного до внесения в него исправлений, остается всегда неизменной. То есть теперь продавец, чтобы внести исправления в счет-фактуру, должен составить новый экземпляр. Причем не имеет значения, выставлен первичный счет-фактура в электронном виде или на бумаге: порядок исправления ошибок для них одинаков. Напомним, что ранее ошибки исправлял также продавец. Для этого он в оба документа вносил изменения, которые заверял подписью руководителя и печатью с указанием даты их внесения (п. 29 Правил, утв. пост. Правительства РФ от 02.12.2000 № 914).

Если счет-фактуру выставляли до 1 апреля по старой форме, то и изменения в него следует вносить по старым правилам. Даже если ошибка была замечена после вступления в силу новых правил исправления. Если до 1 апреля документ выписывали по новой форме, то исправлять нужно также по новым правилам.

Пример:

Компанией получен счет-фактура. Позднее на основании предоставленной скидки покупателю был направлен корректировочный счет-фактура. Покупатель нашел ошибки в ставке налога только после составления этих документов. Продавец выписал еще два исправленных счета-фактуры — один для первоначального документа, второй — для корректировочного варианта, так как ошибка затронула обе формы.

У бухгалтеров может возникнуть вопрос: как внести изменения в первичный счет-фактуру, если к нему были составлены один или несколько корректировочных? В таком случае в исправленном документе нужно указать показатели без учета изменений. То есть стоимостные данные (графы 3—6, 8, 9) будут аналогичны основному счет-фактуре (п. 7 Правил заполнения счетов-фактур).

Следует учитывать, что не нужно составлять новые экземпляры счетов-фактур, если ошибки не препятствуют инспекторам идентифицировать продавца, покупателя, наименование товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму налога.

Вычет по исправленному счету-фактуре

Не подлежат регистрации в книге покупок счета-фактуры (в т. ч. корректировочные), не соответствующие требованиям статьи 169 Налогового кодекса, формам и порядку их заполнения (п. 3 Правил ведения книги покупок). Поэтому по счету-фактуре, в котором впоследствии обнаружена ошибка, требующая исправления, организация не вправе заявлять вычет. Так как документ составлен с нарушением требований законодательства. Право на вычет у организации есть только в периоде, когда получен исправленный счет-фактура.

Ранее чиновники придерживались аналогичного мнения, поясняя, что вычет НДС следует перенести с периода, в котором он был первоначально заявлен, на более поздний период, когда у фирмы появился правильно оформленный счет-фактура (письма Минфина России от 26.07.2011 № 03-07-11/196, от 03.11.2009 № 03-07-09/53). Однако такая позиция не раз оспаривалась в судебном порядке (пост. ФАС СЗО от 22.12.2010 № А42-2307/2010; определение ВАС РФ от 30.04.2009 № 4410/09).

Пример:

Покупатель принял к вычету счет-фактуру от 02.04.2012. Позднее организация выявила, что в документе неправильно указана ее правовая форма (вместо ООО указано ЗАО) и ИНН (вместо 7737110381 указано 7737111381). Ошибки продавец исправил в счете-фактуре от 04.07.2012. Показатели исправленного счета-фактуры покупатель отразит в декларации за III квартал 2012 г. Аннулированную сумму НДС, принятую ранее к вычету, и пени компания заплатила в бюджет.

Таким образом, налоговое законодательство придало обязательный характер форме счета-фактуры и порядку ее заполнения на основании правил, разработанных Правительством РФ.

В связи с этим конфликт с налоговой инспекцией по поводу правомерности вычета НДС на основании счета-фактуры, не соответствующего новой форме и порядку ее заполнения скорее всего будет решен не в пользу компании.

В связи с этими изменениями необходимо обновить форму счета-фактуры в сметной программе XLinkSE, XLink, XlinkPS.

Для этого необходимо:

1. Скачать шаблоны счета-фактуры по данным ссылкам:

Шаблоны для XLinSE — 2 шт

Шаблон для XLink

Шаблон для XLinkPS

2. Положить (скопировать) закачанные и распакованные из архива файлы шаблонов в папку С:/ XLinkSE (XLink, XlinkPS) / Шаблоны (документов) .

Процесс обновления происходит с заменой старого образца счета-фактуры на новую форму в каждой сметной программе.

Важно, чтобы файлы в процессе обновления шаблона заменились на новые.

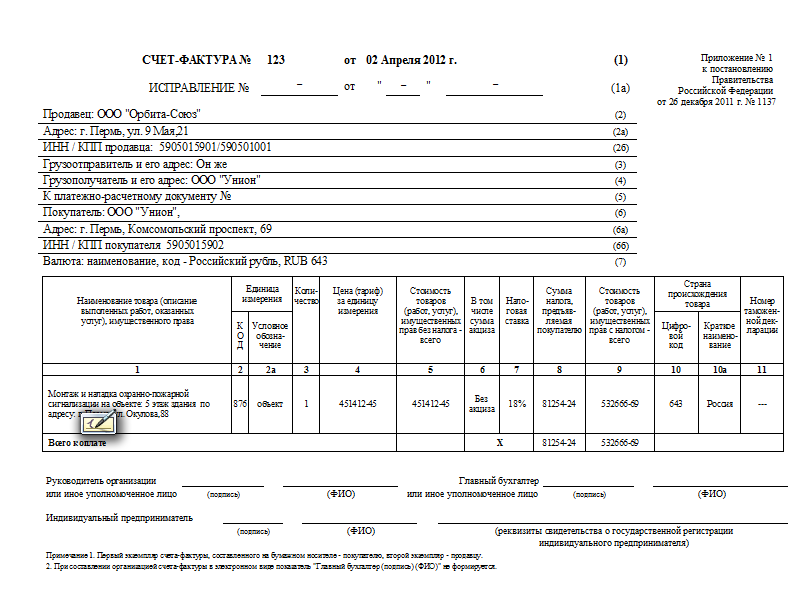

ОБРАЗЕЦ ОФОРМЛЕНИЯ И ЗАПОЛНЕНИЯ ФОРМЫ СЧЕТА-ФАКТУРЫ

1. В строках указываются:

а) в строке 1 — порядковый номер и дата составления счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее — счет-фактура).

б) в строке 1а — порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления. При составлении счета-фактуры до внесения в него исправлений в этой строке ставится прочерк;

в) в строке 2 — полное или сокращенное наименование продавца — юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя.

г) в строке 2а — место нахождения продавца — юридического лица в соответствии с учредительными документами, место жительства индивидуального предпринимателя.

д) в строке 2б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца.

е) в строке 3 — полное или сокращенное наименование грузоотправителя в соответствии с учредительными документами. Если продавец и грузоотправитель являются одним и тем же лицом, вносится запись «он же». Если продавец и грузоотправитель не являются одним и тем же лицом, указывается почтовый адрес грузоотправителя. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк;

ж) в строке 4 — полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк;

з) в строке 5 — реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При составлении счета-фактуры при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав с применением безденежной формы расчетов в этой строке ставится прочерк.

и) в строке 6 — полное или сокращенное наименование покупателя в соответствии с учредительными документами;

к) в строке 6а — место нахождения покупателя в соответствии с учредительными документами.;

л) в строке 6б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя;

м) в строке 7 — наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов. При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты Российской Федерации.

2. В графах указываются следующие сведения:

а) в графе 1 — наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — наименование поставляемых товаров (описание работ, услуг), имущественных прав;

б) в графах 2 и 2а — единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разделами 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания). При отсутствии показателей ставится прочерк;

в) в графе 3 — количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания). При отсутствии показателя ставится прочерк;

г) в графе 4 — цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога. При отсутствии показателя ставится прочерк;

д) в графе 5 — стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость. В случаях, предусмотренных пунктами 3, 4 и 51 статьи 154 и пунктами 1 — 4 статьи 155 Налогового кодекса Российской Федерации, указывается налоговая база, определенная в порядке, установленном пунктами 3, 4 и 51 статьи 154 и пунктами 1 — 4 статьи 155 Налогового кодекса Российской Федерации;

е) в графе 6 — сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись «без акциза»;

ж) в графе 7 — налоговая ставка. По операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

з) в графе 8 — сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации.

и) в графе 9 — стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — полученная сумма оплаты, частичной оплаты;

к) в графах 10 и 10а — страна происхождения товара (цифровой код и соответствующее ему краткое наименование) в соответствии с Общероссийским классификатором стран мира. Данные графы заполняются в отношении товаров, страной происхождения которых не является Российская Федерация;

л) в графе 11 — номер таможенной декларации. Данная графа заполняется в отношении товаров, страной происхождения которых не является Российская Федерация.

3. Стоимостные показатели счета-фактуры (в графах 4 — 6, 8 и 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

4. В счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, в строках 3 и 4 и графах 2 — 6, 10 — 11 ставятся прочерки.